价格走势回顾

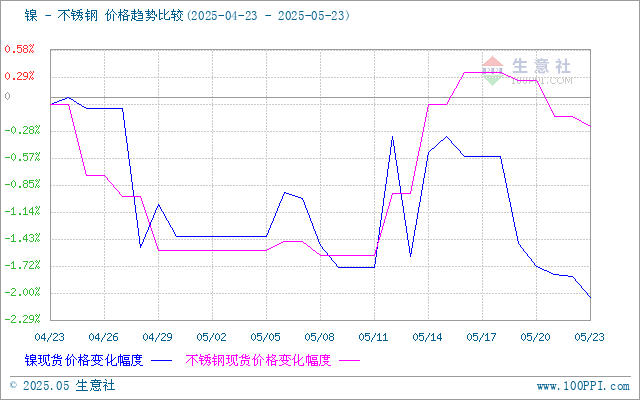

据生意社商品行情分析系统监测,5月23日,现货电解镍报124358元/吨,周跌幅1.50%,宏观政策利好未能抵消基本面疲软压力,镍价呈窄幅下滑走势。

宏观面:政策提振效果有限

国内降息刺激不足:央行宣布降息并下调存款利率,但企业与居民信贷需求低迷,实体消费与投资意愿偏弱,金属需求预期未明显改善。

中美贸易缓和边际效应减弱:关税削减协议对市场情绪的提振已逐步消化,短期缺乏新增政策刺激点。

供应端:过剩压力持续

全球供应过剩加剧:WBMS数据显示,2025年3月全球精炼镍供应过剩3.94万吨(产量31.73万吨,消费27.78万吨),过剩量环比扩大。

镍矿价格分化:印尼镍矿内贸基准价涨2.43%至15,415美元/湿吨(雨季持续影响开采);菲律宾雨季结束,发运量回升,镍矿价格回落,成本支撑边际减弱。

库存分化:LME镍库存周增3,414吨(至198636吨),海外供需宽松;国内沪镍库存周降1083吨(至22418吨),国内现货压力略有缓解,全球仍过剩承压。

需求端:不锈钢淡季+新能源结构性走弱

不锈钢需求疲软:淡季效应显现,钢厂库存累积压制采购意愿,镍需求仅维持刚需。5月22日不锈钢现货价报12242.86元/吨,周跌0.4%。

新能源需求分化:三元电池装车量下滑:4月三元电池装车量环比降7.0%,同比降6.3%,占比缩至17.2%;磷酸铁锂主导地位强化:占比提升至82.8%,进一步挤压镍在动力电池中的应用空间。出口拖累:4月三元前驱体出口同比降67%,海外需求疲软制约镍消费。

后市预测:供应过剩格局难改,需求缺乏亮点,宏观提振乏力,基本面无明显上行驱动,印尼镍矿成本抬升,支撑仍存。预计镍价维持区间震荡。

1

铜商品报价动态(2025-06-24) 2025-06-24

2

国家统计局:2025年6月中旬色金属价格涨跌不一 2025-06-24

3

6月23日LME金属综述 2025-06-24

4

嘉能可呼吁澳大利亚政府救助Mount Isa铜冶炼厂 2025-06-23

5

生意社:本周铜价先涨后跌(6.16-6.20) 2025-06-20

6

生意社:本周铜价先涨后跌(6.9-6.13) 2025-06-13